Guide fiscal 2024 Le calcul de l’impôt

L’impôt sur le revenu est calculé en divisant le revenu net imposable par le nombre de parts du foyer fiscal, apprécié au 1er janvier de l’année d’imposition ou au 31 décembre.

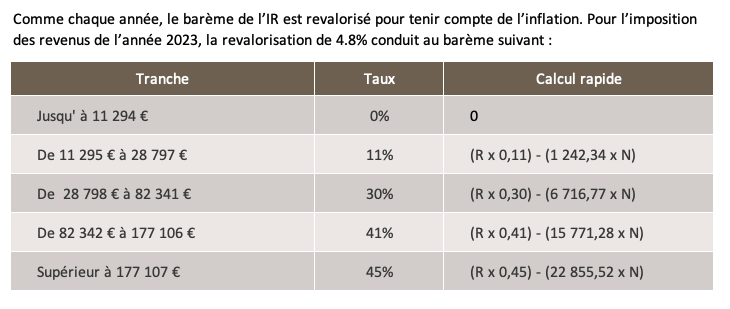

Le barème de l'impôt sur le revenu est progressif

Cela signifie que le revenu imposable est réparti dans les différentes tranches, chacune ayant un taux d'imposition différent.

La détermination du taux marginal d'imposition revient donc à connaître le taux d'imposition applicable à la partie supérieure du revenu (dernière tranche atteinte).

Pour retrouver le taux marginal d’imposition (c'est-à-dire la tranche maximum du barème d’imposition), il convient de prendre le revenu imposable N, net de frais (qui figurera sur l’avis d’imposition) et le diviser par le nombre de parts, appliquer ensuite à ce résultat le barème progressif de l’impôt (défini par tranches).

Calcul du montant de l'impôt brut

Rencontrer un conseiller

Nous contacterLes réductions d'impôt

Les réductions d'impôt s'imputent sur le montant de l'impôt sur le revenu des intéressés selon les conditions suivantes :

- Elles s'imputent uniquement sur l'impôt sur le revenu calculé par application du barème progressif ;

- Elles ne peuvent pas s'imputer sur l'impôt sur le revenu obtenu par application d'un taux proportionnel (plus-values professionnelles à long terme par exemple).

Toutes les réductions d'impôt sont effectuées après application de la décote, le cas échéant, et avant imputation, s'il y a lieu, des crédits d'impôt et des prélèvements ou retenues non libératoires.

Par exception, le crédit d'impôt égal au montant de l'impôt français correspondant aux revenus et gains de source étrangère soumis au barème progressif, prévu par les conventions fiscales conclues par la France, s'impute avant les réductions d'impôt dont l'imputation est répartie sur plusieurs années ou, qui font l'objet d'un report. Ce report peut être prévu lorsque les versements ouvrant droit à l'avantage fiscal excèdent le plafond annuel prévu par la loi ou, lorsque le montant de l'avantage fiscal excède celui de l'impôt dû au titre de l'année d'imposition.

Le plafonnement du quotient familial

Le nombre de part a un impact immédiat sur le montant l’impôt. Pour en limiter les effets, l’Administration a recours au plafonnement du quotient familial.

Rappel : Sur les revenus 2022 la limite de cette réduction est de 1 759 € par demi-part (0.5) supplémentaire.

La décote en cas de faibles ressources

Les contribuables à faibles revenus et donc à “impôt faible” peuvent bénéficier d’une décote qui vient minorer l’impôt.

Cette décote est calculée automatiquement par l’Administration lors de l’établissement de l’impôt, le mécanisme de son calcul n’est pas indiqué ici.

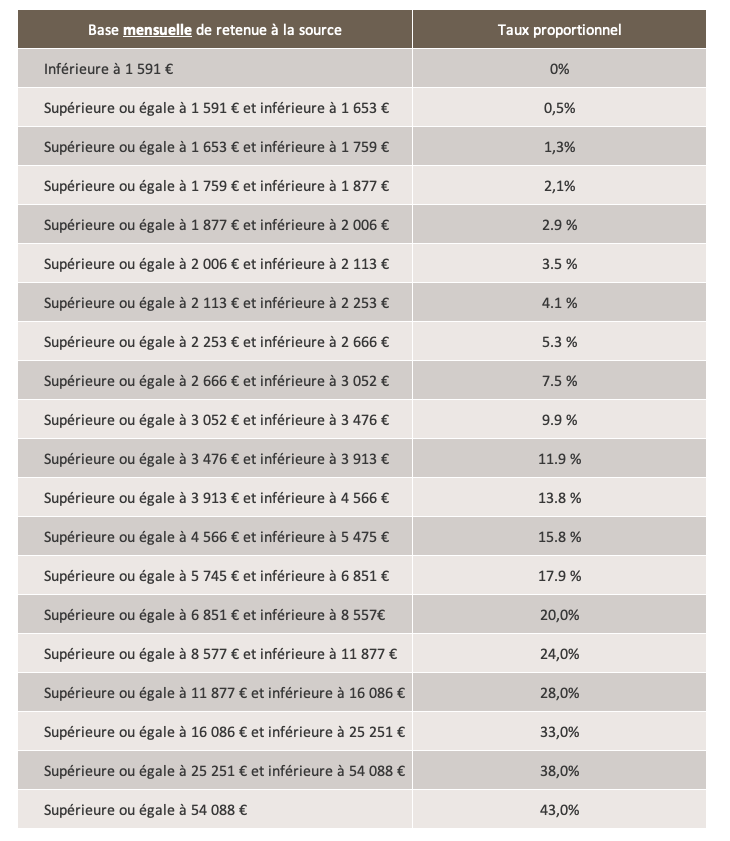

Le prélèvement à la source :

Grille de taux par défaut* applicable aux revenus de 2024

Ajustement des tranches de revenus des grilles de taux par défaut du prélèvement à la source en fonction de l’évolution du barème de l’impôt sur le revenu.

* grille métropole ; les grilles spécifiques pour DOM-TOM sont ajustées également.