Les revenus des valeurs et capitaux mobiliers

Rappel du principe d’imposition

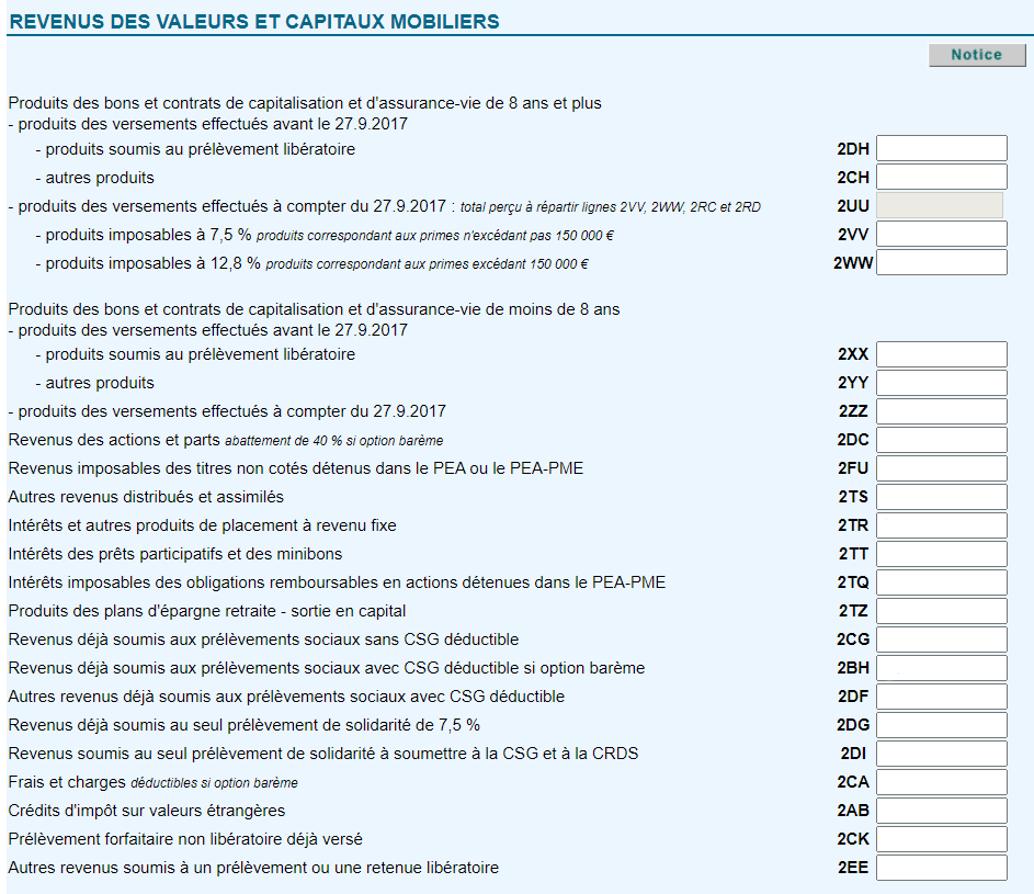

La loi de finances pour 2018 a mis en place de nouvelles modalités d'imposition des revenus de capitaux mobiliers applicables aux revenus perçus à compter du 1er janvier 2018, en instaurant un taux forfaitaire unique d'imposition sur le revenu de 12,8 %. Les contribuables y ayant intérêt peuvent opter pour une imposition au barème progressif (case 2OP). De plus, des régimes spéciaux sont prévus pour certains types de placements (plan d'épargne en actions, assurance vie, plan d'épargne entreprise). Les plans et comptes d'épargne réglementés sont exonérés de l'impôt sur le revenu (Livret A, livret de développement durable, etc.).

Les placements à revenus fixes

Les placements à revenus fixes, telles les obligations ou les comptes sur livret, font l’objet d’un impôt pour le contribuable, lorsqu’il en perçoit des revenus nommés intérêts.

Les revenus procurés par les placements suivants sont imposables :

- Obligations et emprunts d’État ;

- Obligations émises par des personnes morales de droit public (département, commune, etc.) ;

- Comptes de dépôt et des comptes à terme ;

- Livrets bancaires fiscalisés ;

- Bons du Trésor et bons de caisse ;

- Titres de créances négociables (billet de trésorerie, certificat de dépôt, etc.) ;

- Parts de fonds communs de créance ;

- Intérêts d’un PEL ouvert depuis plus de douze ans.

Les modalités d’imposition

Rappel du principe d'imposition

Les revenus des placements financiers sont soumis, sauf exceptions, au prélèvement forfaire unique de 12,8 %.

Toutefois, s’il y a intérêt, le contribuable peut opter pour l'imposition au barème progressif de l'ensemble de ses revenus de capitaux mobiliers et plus-values de cession de valeurs mobilières.

Dans ce cas, sont admis en déduction pour leur montant réel et justifié :

- Les frais de garde des titres ;

- Les frais d'encaissement des coupons (en général, l'établissement payeur les a déjà déduits) ;

- Les frais de location de coffre ;

- Les primes d'assurance concernant des valeurs mobilières si l'objet n'est pas de garantir une dépréciation de ces valeurs.

Par exception, ne sont pas déductibles :

- Les frais et charges destinés à accroître ou à conserver le capital, par exemple les intérêts des emprunts contractés pour l’acquisition de valeurs mobilières ;

- Les frais relatifs aux revenus de créances ;

- Les frais relatifs aux revenus exonérés (ex. : frais de garde de titres figurant dans un PEA), aux revenus ayant supporté le prélèvement libératoire et aux revenus imposés à un taux forfaitaire.

Lors du versement de ces revenus, un prélèvement forfaitaire obligatoire mais non libératoire est effectué par l'établissement payeur, sauf cas de dispense. Ce prélèvement constitue un acompte d'impôt sur le revenu.

Pour comparer :

L’acompte

Lors du versement des produits, l'établissement payeur doit, en principe, avant tout paiement, procéder à une retenue à la source obligatoire, c'est ce que l'on appelle l'acompte.

Cet acompte obligatoire est un prélèvement forfaitaire non libératoire de 12,8%, ce n'est pas un nouvel impôt mais une avance sur l'IR. Il est imputable et éventuellement, en cas de trop versé, restituable, dans les conditions de droit commun, sous la forme d'un crédit d'impôt.

Sous réserve de respecter 2 conditions cumulatives (conditions de revenus et déclaratives), les contribuables peuvent être dispensés du paiement de l'acompte.

L’acompte prélevé à la source, en 2023 est imputable sur l’IR dû au titre de l’année de perception des revenus, déclarés en 2024.

Les prélèvements sociaux

À l'impôt sur le revenu (PFU ou barème progressif) s'ajoutent les prélèvements sociaux au taux global de 17,2 %, calculés sur le montant brut des produits, c'est-à-dire avant déduction des frais et charges y compris en cas d’option globale pour l’imposition IR au barème.

Les prélèvements sociaux font également l’objet d’un acompte, prélevé par l’établissement payeur du produit.

Si le contribuable a opté pour l'imposition de ses revenus et gains mobiliers au barème progressif, une partie de la CSG afférente aux RCM imposés au barème est déductible de son revenu imposable de l'année de son paiement à hauteur de 6,8 %.

Il convient d’inscrire le montant réel des revenus en case 2TS, « Revenus de capitaux mobiliers » de l'imprimé 2042.

Il convient de reporter le montant des prélèvements sociaux déjà prélevés en case BH de la même rubrique, afin de déterminer la contribution sociale généralisée déductible des revenus dans le cas d’une option globale pour l’imposition au barème.

Remarque

Les contribuables reçoivent un imprimé fiscal unique (IFU) de chacun de leurs établissements financiers, leur permettant de remplir leur déclaration de revenus.

Certains placements à revenus fixes restent exonérés de prélèvements sociaux :

-

Les intérêts des sommes inscrites sur le premier livret (livret A),

-

Les intérêts des sommes déposées sur les livrets jeunes,

-

Les intérêts des dépôts effectués sur un LDD (Livret de développement durable),

-

Les intérêts et primes d'épargne versés aux titulaires de CEL (Compte Épargne Logement) ouverts avant le 31 décembre 2017,

-

Les produits perçus dans le cadre d'un PEL sous certaines conditions,

-

L'exonération ne concerne que les PEL ouverts jusqu'au 31 décembre 2017 et de moins de 10 ans en ce qui concerne les prélèvements sociaux, et moins de 12 ans pour ce qui est de l'IR.

Les actions

Les actions font l’objet d’un impôt pour le contribuable, lorsqu’il en perçoit des revenus, nommés dividendes, ou lorsqu’il les vend et réalise une plus-value.

Déclarer des dividendes

Rappel du principe

Les revenus des placements financiers sont soumis, sauf exceptions, au prélèvement forfaire unique de 12,8 %.

Lors du versement de ces revenus, un prélèvement forfaitaire obligatoire, mais non libératoire, est effectué par l'établissement payeur, sauf cas de dispense.

Ce prélèvement constitue un acompte d'impôt sur le revenu.

Il est imputable et éventuellement, en cas de trop versé, restituable, dans les conditions de droit commun, sous la forme d'un crédit d'impôt.

Toutefois, si le contribuable y a intérêt, il peut opter pour l'imposition au barème progressif de l'ensemble de ses revenus de capitaux mobiliers et plus-values de cession de valeurs mobilières en cochant la case 2OP de sa déclaration de revenus.

Dans ce cas, l'abattement de 40 % s'applique sur les dividendes éligibles, les frais et charges sont déductibles, les déficits RCM (revenus de capitaux mobiliers) des années antérieures s'imputent et une fraction de la CSG afférente aux RCM est déductible du revenu global.

Les dividendes d’actions ou autres revenus distribués sont soumis au barème après déduction d’un abattement forfaitaire de 40%. Il est calculé automatiquement par l’Administration sur le montant brut des revenus.

Certains revenus distribués sont exclus de l’abattement de 40 % : il s’agit notamment des jetons de présence, des revenus distribués à titre d’avance ou d’acomptes aux associés, des revenus distribués par des sociétés établies dans des Etats avec lesquels la France n'a pas signé de convention fiscale, des bénéfices provenant de participations dans des structures soumises à un régime fiscal privilégié, des distributions provenant de bénéfices dans des sociétés d’investissements immobiliers cotées ou des sociétés de placement à prépondérance immobilière à capital variable.

Les revenus de placements financiers sont pris en compte pour le calcul de l’impôt sur le revenu au barème après déduction de certains frais engagés pour leur acquisition et leur conservation.

Ainsi, sont admis en déduction pour leur montant réel et justifié :

-

Les frais de garde des titres ;

-

Les frais d'encaissement des coupons (en général, l'établissement payeur les a déjà déduits) ;

-

Les frais de location de coffre ;

-

Les primes d'assurance concernant des valeurs mobilières si l'objet n'est pas de garantir une dépréciation de ces valeurs.

Par exception, ne sont pas déductibles :

-

Les frais et charges destinés à accroître ou à conserver le capital, par exemple les intérêts des emprunts contractés pour l’acquisition de valeurs mobilières ;

-

Les frais relatifs aux revenus de créances ;

-

Les frais relatifs aux revenus exonérés (exemple : frais de garde de titres figurant dans un PEA), aux revenus ayant supporté le prélèvement libératoire et aux revenus imposés à un taux forfaitaire.

Lorsque les frais déductibles sont supérieurs aux revenus de placements financiers imposables, un déficit est constaté. Ce déficit est uniquement reportable sur les revenus de capitaux mobiliers des 6 années suivantes.

Les prélèvements sociaux

À l'impôt sur le revenu (PFU ou barème progressif) s'ajoutent les prélèvements sociaux au taux global de 17,2 %, calculés sur le montant brut des produits, c'est-à-dire avant déduction des frais et charges y compris en cas d’option globale pour l’imposition IR au barème.

Les prélèvements sociaux font également l’objet d’un acompte, prélevé par l’établissement payeur du produit.

Si le contribuable a opté pour l'imposition de ses revenus et gains mobiliers au barème progressif, une partie de la CSG afférente aux RCM imposés au barème est déductible de son revenu imposable de l'année de son paiement à hauteur de 6,8 %.

Remarque

Les contribuables reçoivent un imprimé fiscal unique (IFU) de chacun de leurs établissements financiers, leur permettant de remplir leur déclaration de revenus.

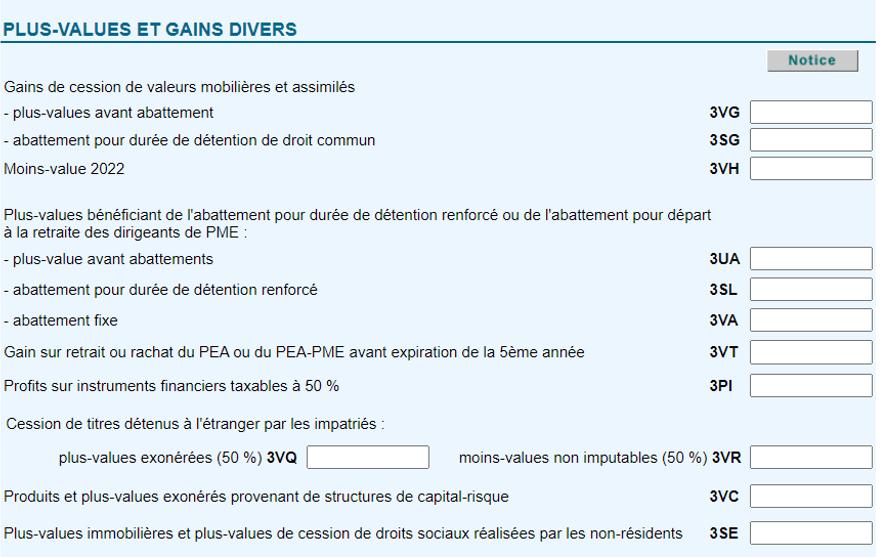

Déclarer les plus-values de cession de valeurs mobilières

Rappel du principe

La loi de finances pour 2018 a mis en place de nouvelles modalités d'imposition des plus-values de cession de valeurs mobilières et droits sociaux applicables aux plus-values réalisées à compter du 1er janvier 2018, en instaurant un taux forfaitaire unique d'imposition sur le revenu de 12,8 %.

Ces modalités d'imposition diffèrent selon que le contribuable a opté ou non pour une imposition globale de ses revenus de capitaux mobiliers et plus-values de cessions de valeurs mobilières au barème progressif et selon la date d'acquisition ou de souscription des titres cédés.

La plus ou moins-value est calculée par différence entre :

- Le prix effectif de cession des titres ou droits, net des frais et taxes acquittés par le cédant ;

- Et leur prix effectif d'acquisition par celui-ci ou, en cas d'acquisition à titre gratuit, leur valeur retenue pour la détermination des droits de mutation.

Les moins-values subies au cours d'une année sont imputables prioritairement sur les plus-values de même nature réalisées au cours de la même année puis sur celles des 10 années suivantes.

L'imputation des moins-values est possible en cas d'imposition au PFU ou en cas d'option au barème progressif.

Les plus-values de cessions de valeurs mobilières et droits sociaux réalisées à compter du 1er janvier 2018 sont soumises de plein droit au prélèvement forfaitaire unique (PFU) au taux de 12,8 %.

Le contribuable peut choisir de soumettre l'ensemble de ses revenus mobiliers, gains nets, profits et plus-values à une imposition au barème progressif.

Remarque sur les abattements

Rappel : Les abattements pour durée de détention sont applicables uniquement sur les cessions d’actions et OPCVM actions.

Les abattements pour durée de détention de droit commun ou renforcés ne sont applicables qu'en cas option globale pour le barème progressif et seulement pour la cession des titres acquis ou souscrits avant le 1er janvier 2018.

Les abattements ne sont donc pas applicables dans le cadre du PFU.

Cas particulier du dirigeant qui part en retraite

Les gains de cession de titres de sociétés à l'IS par un dirigeant partant à la retraite dans les 24 mois de la cession (sous réserve de respecter l'ensemble des conditions) peuvent bénéficier d'un abattement fixe de 500 000 €, quelles que soient les modalités d'imposition de la plus-value (PFU ou barème progressif).

Il est applicable aux cessions réalisées au 1er janvier 2018 au 31 décembre 2024 et portant sur des titres détenus depuis au moins un an par le cédant.

L'abattement fixe n'est pas cumulable avec l'abattement proportionnel de droit commun ou renforcé applicable en cas d'option globale pour le barème progressif. Pour les plus-values de cession de titres acquis avant le 1er janvier 2018, un choix doit donc être opéré lorsque le cédant remplit les conditions d'application de l'abattement fixe et d'un abattement proportionnel.

Les prélèvements sociaux

À l'impôt sur le revenu (PFU ou barème progressif) s'ajoutent les prélèvements sociaux au taux global de 17,2 % calculés sur l'assiette de brute de la plus-value, c'est-à-dire avant application de tout abattement (abattement pour durée de détention ou abattement fixe de 500 000 €).

En cas d'option globale pour une imposition au barème progressif, la CSG acquittée sera déductible à concurrence de 6,8%.

En cas d'imposition au PFU, la CSG n'est pas déductible.

Les plus-values de cession de valeur mobilière doivent être indiquées en case : 3VG, dans la rubrique «Plus-values de cessions de valeurs mobilières» de la déclaration 2042.

En cas d’abattement pour durée de détention, il devra être indiqué en case 3 SG. Le formulaire 2074 CMV permet de détailler l’abattement pour durée de détention.

Télécharger la déclaration 2074 CMV

Les moins-values sont indiquées en case VH. Le formulaire 2074 CMV permet de préciser le suivi des moins-values de valeurs mobilières.

Remarque

Les contribuables reçoivent un imprimé fiscal unique (IFU) de chacun de leurs établissements financiers, leur permettant de remplir leur déclaration de revenus.